Расчетный счет и лицевой счет

Содержание:

- Разница между лицевым и расчетным счетом

- Где и как узнать лицевой счет по адресу квартиры

- Как узнать лицевой счет ЖКХ по адресу квартиры?

- Что нужно для открытия

- Где узнать счет получателя

- Что такое расчетный счет, его особенности

- Примеры лицевых счетов

- Когда он понадобится предпринимателю

- Определения и отличия

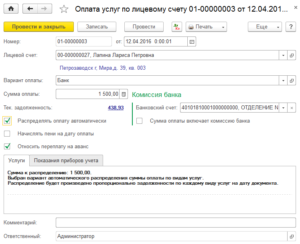

- Оплата в личном кабинете по лицевому счету

- Что такое расчетный счет?

- Структура банковского счета

- Зачем ФЛС нужен?

- Как узнать долг по квартплате по лицевому счету

- Открытие и ведение л/с

- Лицевой счет в организации

- Как закрыть

- Расчётный счёт для физического лица

- Где используется лицевой счет

- Возможность раздела

- В чем сущность лицевого счета?

- Расчетный счет

Разница между лицевым и расчетным счетом

Платежные реквизиты компании или персонального банковского аккаунта гражданина, как правило, включают данные о лицевом и расчетном счетах. Что представляет собой каждый из них?

статьи

Под расчетным счетом принято понимать банковский аккаунт, который используется в целях осуществления различных денежных транзакций — приема и отправки платежей, а также, например, внесения денежных средств на депозит или снятия таковых с него с помощью систем ДБО. Сумма средств, размещенных на расчетном счете, в большинстве случаев находится в собственности клиента.

Расчетные счета могут открываться банком для:

- предпринимателей и юридических лиц, деятельность которых связана с различными расчетами;

- граждан, которым необходимо осуществление банковских транзакций через систему ДБО (например, таких, как перевод средств на другой счет, зачисление их на депозит или снятие с него).

Подключенность к ДБО, по мнению некоторых экономистов, стоит рассматривать как один из главных признаков отнесения счета, открытого для физлица, к категории расчетных. Клиент банка, используя соответствующую систему, может в любой момент перевести денежные средства на нужный счет, депозит или снять их — как если бы он был предпринимателем и рассчитывался с контрагентами.

Но есть и другая точка зрения касательно счетов с подключенной системой ДБО. Как считают многие эксперты, подобные аккаунты для физлиц в большинстве случаев все же правомернее относить к «лицевым», поскольку они не предназначены для расчетов с контрагентами.

Можно отметить, что в российских банках коммерческие расчетные, а также лицевые счета клиентов имеют, как правило, 20-значные номера.

Сравнение

Главное отличие лицевого счета от расчетного, если говорить о таковых применительно к банковским аккаунтам, в том, что первый не предназначен для осуществления владельцем транзакций, связанных с перечислением платежей другим лицам или получением от них средств. Он используется исключительно в персональных целях человека — например, как счет с подключенным ДБО, применяемый для оплаты интернета, связи, коммунальных услуг, а также задействуемый в целях управления средствами на других аккаунтах.

Расчетные счета открываются, в свою очередь, для последующего проведения тех транзакций, которые, как правило, связаны с коммерческой деятельностью, осуществляемой юрлицом или ИП.

Главный признак расчетного счета — возможность отправлять платежи на другие банковские аккаунты, а также получать их.

Но это, строго говоря, не вполне корректно, поскольку данные счета не используются владельцем для коммерческих расчетов с другими гражданами или организациями.

Многие банки, открывая для физлиц лицевые счета, запрещают применять их для отправки платежей юрлицам или получения денежных средств от них. Либо сильно ограничивают подобные активности.

В свою очередь, расчетный счет — открытый ИП или юрлицом — функционально может соответствовать признакам лицевого и использоваться, таким образом, для оплаты каких-либо товаров, услуг или, например, для размещения денежных средств в формате «до востребования».

Также стоит отметить, что термин «расчетный счет» — типично банковский. Лицевые же аккаунты открываются для клиентов не только кредитно-финансовыми организациями, но и фирмами, осуществляющими деятельность в иных сферах.

Определив, в чем разница между лицевым и расчетным счетом, отразим основные выводы в таблице.

Таблица

| Лицевой счет | Расчетный счет |

| Что между ними общего? | |

| «Лицевым счетом» может называться часть расчетного банковского аккаунта — с 14 по 20 цифру | |

| Лицевые счета, используемые для транзакций с применением ДБО, иногда именуются расчетными | |

| В чем разница между ними? | |

| Открывается банком главным образом для физлиц | Открывается банком преимущественно для юрлиц и ИП |

| Предназначен для персонального пользования владельцем (например, для оплаты услуг, размещения депозита и управления им). Задействование счета в коммерческих целях часто запрещено | Предназначен для осуществления владельцем расчетов с контрагентами — в рамках коммерческой деятельности |

| Термин имеет большое количество значений, может использоваться не только в банковской и финансовой сфере, но также, например, в страховании, в работе сотовых операторов, провайдеров | Термин применяется практически всегда только в банковской сфере |

Где и как узнать лицевой счет по адресу квартиры

Узнать номер лицевого счета можно по адресу объекта. Это делается онлайн в интернете или при явке в соответствующие органы. Рекомендуется начать с наиболее легкого варианта — посмотреть номер лицевого счета в документах от жилищно-коммунального хозяйства.

В квитанциях на оплату услуг ЖКХ

Реквизиты ставятся на квитанции — сводном счете, направляемом ЖКХ на объект собственности. Они печатаются в графе “лицевой счет” или “код плательщика”

Важно не перепутать номер с “идентификатором платежного документа”. Это разные реквизиты, хотя начальный числовой код идентификатора включает в себя единый лицевой счет плательщика по услугам ЖКХ

Через ЕРЦ или УК

Если квитанция на оплату ЖКУ отсутствует на руках, обращаются в Единый расчетный центр или в управляющую компанию дома. В обеих организациях, чтобы узнать код плательщика за услуги ЖКХ по адресу, потребуется предъявить документ, удостоверяющий личность. Доступ к информации получат лица, имеющие непосредственное отношение к запрашиваемому объекту недвижимости. Среди них: собственники жилья или земельного участка, граждане, зарегистрированные по адресу.

При личном посещении офиса

В часы приема клиентов можно проконсультироваться у сотрудника ЕРЦ или УК. Для получения сведений требуется взять оригинал документа, удостоверяющего личность. Копия не подойдет.

Службы передадут финансовый лицевой счет за оплату услуг на квартиру, предоставят доступ к подробным техническим и юридическим характеристикам жилья.

По телефонному звонку на горячую линию

Звонок в службу ЕРЦ или УК на горячую линию поможет узнать лицевой счет квитанций ЖКХ по адресу. Номер телефона находится на сайте уполномоченной организации. Он же размещается на информационных стендах многоквартирного дома.

Для получения кода плательщика понадобится назвать фамилию, имя, отчество собственника и адрес его регистрации. Не всегда управляющая компания идет навстречу заявителю и предоставляет доступ к сведениям. Оспорить отказ нельзя. Формально у организации отсутствует обязанность оглашать код получателя услуг посторонним, включая владельца. Предпочтительнее самостоятельно посетить офис уполномоченных служб.

Через Сбербанк

Если обращаться в официальные организации неудобно, существует иной вариант — использовать “Сбербанк”. С помощью сайта или мобильного приложения можно оплатить услуги ЖКХ по адресу квартиры, поэтому база банка включает сведения о ЕЛС.

В личном кабинете

Найти лицевой счет плательщика на квартиру можно в приложении Сбербанк Онлайн или его веб-версии. Последовательность действия такова:

- Авторизоваться в системе, заполнив графы логина и пароля.

- Выполнить поиск по запросу “Лицевые счета для Сбербанка”.

- Ввести адрес объекта собственности.

Затем на экране появится номер получателя.

В отделении

Для этого варианта удастся избежать регистрации в кабинете пользователя Сбербанка. Следует обратиться с соответствующим запросом к сотруднику в офисе банковской организации. Сделать это могут собственники, которым требуется узнать свой лицевой счет квартиры, а также проживающие в ней граждане.

В банкомате

Посмотреть код плательщика можно в банковских терминалах:

- В главном меню найти и выбрать раздел “Поиск и информация”.

- Нажать на пункт “Лицевой счет”.

- Ввести адрес дома, квартиры, земельного участка — объекта, на который запрашивается счет плательщика.

- По адресу проживания найти управляющую компанию.

На экране высветится единый финансово-лицевой счет.

На портале Госуслуг

Чтобы узнать лицевой счет для оплаты получателем коммунальных услуг через официальный портал, нужно:

- Перейти на сайт ГИС ЖКХ.

- Нажать на кнопку “Войти” и авторизоваться через портал Госуслуг.

- Сайт предложит подтвердить условия пользовательского соглашения. Поставить галку в соответствующем окне.

- Нажать кнопку “Подключенные ЛС к Личному кабинету”.

На экране появится список с имеющимися лицевыми счетами, привязанными к аккаунту.

Компании-посредники предоставляют возможность узнать лицевой счет на запрашиваемую квартиру по адресу проживания онлайн. Им потребуются данные владельца или жильца недвижимости и адрес ее расположения.

Как узнать лицевой счет ЖКХ по адресу квартиры?

На данный момент услуга по предоставлению номера осуществляется как онлайн, так и оффлайн:

Портал Госуслуг

1. Переходим на сайт ГИС ЖКХ (https://my.dom.gosuslugi.ru/).

2. В верхнем правом углу нажимаем «Войти».

3. Авторизуемся через портал Госуслуг.

4. После авторизации вас вернет обратно на сайт ГИС ЖКХ. Подтверждаем условия пользовательского соглашения.

5. Ищем и нажимаем пункт «Подключенные ЛС к Личному кабинету».

6. А вот и список ваших лицевых счетов (таблица в нижней части страницы). Все!

Прочие способы

- В управляющей компании. Способ доступен в любом регионе РФ, лишь бы обслуживание вашей квартиры осуществляла конкретная организация. Для получения информации необязательно лично идти в УК — узнать номер можно и через интернет, и по звонку на горячую линию. Название вашей управляющей компании, горячая линия, e-mail-адрес или сайт — все это указано на квитанции, которую вам оставляют в почтовом ящике для оплаты. Если нет квитанции, не беда — воспользуйтесь следующим способом;

- Через Сбербанк Онлайн. В последнее время Сбербанк стал активно развивать это направление, т.к. многие пользователи оплачивают счета с банковской карточки. Вам нужно авторизоваться на сервисе, найти вкладку «Лицевые счета», после чего в специальном поисковом окне нужно ввести адрес вашей квартиры. Высветится не только номер счета, но также сумма последнего выставленного счета, а также общий размер задолженности. Не актуален! Используйте портал Госуслуг.

Бланк заявления на получение выписки.

Что нужно для открытия

Для того чтобы иметь возможность проводить финансовые операции необходимо посетить банковское заведение и предоставить его сотрудникам комплект документации, который отличается для каждой категории клиентов.

- Для физического лица для начала сотрудничества с банком достаточно паспорта и индивидуального налогового номера.

- Для индивидуального предпринимателя дополнительно необходимо подготовить Свидетельство о регистрации и о постановке на учёт в Налоговую службу.

Юридическим лицам необходимо предоставить:

- выписку из регистрационного реестра;

- протокол собрания учредителей о создании организации и о назначении в её главе действующего руководителя;

- устав;

- свидетельство о постановке на налоговый учёт;

- приказ о назначении директора;

- паспорт и индивидуальный номер заявителя, в качестве которого может выступать только руководитель компании.

Где узнать счет получателя

Итак, мы выяснили, что такое счет получателя. Осталось понять, где найти его номер. У частного клиента есть несколько способов уточнения собственных реквизитов:

- в веб-кабинете или мобильном приложении своего банка;

- по телефону у оператора службы клиентской поддержки;

- в отделении банковской организации;

- в договоре на обслуживание, выданном банком.

В официальных документах и клиентских кабинетах каждый реквизит подписан, запутаться в их назначении довольно сложно. Чужие реквизиты лучше узнавать у их владельца. Не каждый банк будет готов предоставить номера р/с и л/с своих клиентов постороннему человеку.

Что такое расчетный счет, его особенности

Расчетный счет — это еще одно понятие, которое знакомо многим, но не все понимают точно, что оно обозначает. Р/С — это присвоенный клиенту конкретного банка номер, состоящий из 20-ти цифр, под которым банковское учреждение временно хранит его денежные средства. Использоваться может как юридическими, так и физическими лицами. Также открывается и для ИП.

Юридические лица используют его для следующих целей:

- Для учета всех финансовых потоков в организации.

- Получение средств от других юридических лиц как плата за выполненные услуги или реализацию товаров.

- Оплата услуг банка.

- Выплату заработной платы работникам предприятия.

Физ. лица используют Р/С преимущественно для получения зарплаты и для оплаты покупок в интернете.

Как выглядит номер

Существует несколько основных видов Р/С, которые используются в разных случаях:

- Основной (используется для платежей и переводов).

- Депозитный (можно положить только денежные средства для их хранения).

- Карточный (клиенту выдается пластиковая карточка, на которую можно положить деньги или снять их — они напрямую связана с определенным расчетным счетом).

- Бюджетный (используется в государственных учреждениях для перевода федерального или муниципального бюджета).

- Лицевой (для организаций, оказывающих услуги гражданам, например, коммунальные конторы).

- Аккредитивный (открывается для проведения сделок купли-продажи. Используется в качестве гарантии. На момент сделки денежные средства блокируются, снять их можно только после оказания услуги).

- Капитальных вложений (помогает накопить крупную сумму денег как гражданам, так и организациям).

- Инвестиционный (денежные средства используются для совершения сделок на фондовой бирже).

Номер расчетного счета заявителя — что это? Это и есть комбинация, состоящий из 20 цифр и присвоенная определенной организации или физ. лицу.

Примеры лицевых счетов

Учитывая то, что в обычной жизни приходится пользоваться несколькими типами Л/С, рассмотрим наиболее распространенные из них.

Типовой л/с сотрудника

Содержит информацию о работнике. При его заполнении используются сведения о фактически отработанном времени, информация о выработке, оценка выполненных объемов. Благодаря Л/С, ведется учет выплаченной заработной платы, пособий, премий, командировочных и других видов дохода.

Банковский л/с

Комбинация, которая состоит из 20 цифр, позволяющих открыть доступ ко всем банковским операциям клиента. В счете содержатся сведения о существующих кредитных обязательствах, выполненных операциям, начисленным процентам по депозиту. Существует несколько видов банковских лицевых счетов — расчетные, сберегательные, инвестиционные, операционные.

Вся хранящаяся на счету информация конфиденциальна. Ее разглашение банковскими работниками допускается только в установленных законом случаях и исключительно при наличии запроса уполномоченной структурой.

Когда он понадобится предпринимателю

По российскому законодательству ИП не обязаны его заводить. Они вправе пользоваться любыми счетами и картами.

Но в реальной жизни все не так просто. Вести бизнес без р/с довольно сложно — если фирма получает только наличные и не более 100 000 рублей.

Например, если специалист обучился на мастера маникюра и принимает клиентов у себя дома или в салоне, причем безналичные платежи не получает, то р/с ему не понадобится. Но как только пользователей его услуги станет много, они начнут просить расплатиться карточкой. И в этом случае стоит ставить эквайринг, а это действует только при наличии р/с.

И это одинаково для всех ситуаций, когда приходится взаимодействовать с контрагентами и пользователями. То же касается случаев, когда между партнерами планируются серьезные контракты на 100 000 рублей и выше за один договор. Без р/с будет нелегально соглашаться на подобные условия.

Кроме того, серьезные организации могут отказаться сотрудничать и выбрать тех, у кого есть счет.

Определения и отличия

Расчетный счет — это учетная запись, которая создается для клиента банка с целью осуществления предпринимательской деятельности. Он предназначен для совершения различного рода финансовых операций.

- для приема денежных средств от клиентов

- для перечислений другим лицам

- для оплаты услуг банка (взносом по кредитам и т.п.)

- для хранения капитала

Основной категорией пользователей являются индивидуальные предприниматели, организации и юридические лица, которые используют его в качестве кошелька для хранения средств, полученных за оказание услуг либо продажу товаров. При этом его реквизиты являются общедоступной информацией. Перечисление средств может происходить как безналичным способом (при оплате банковской картой клиента через терминальное оборудование), так и наличным денежным переводом.

Оформление этой учетной записи для юридических лиц производится на платной основе. Для физического лица его открывают для перечисления заработной платы и различного рода социальных выплат.

Лицевой счет — это специальный уникальный номер, который присваивается клиенту в момент оформления дебетового или кредитного счета. Он открывается с целью осуществления финансовых операций между банком и владельцем. Вмешательство третьих лиц не предусматривается.

- с целью совершения перечислений юридическим лицам

- для хранения собственного капитала

Его владельцем может быть только физическое лицо. При этом коммерческое назначение для него запрещено.

Оплата в личном кабинете по лицевому счету

Оплатить счет потребитель может за 1-2 секунды.

Нужно:

- Перейти по адресу: https://www.мособлеирц.рф/.

- Найти кнопку «Личный кабинет», перейти в данную категорию.

- Вписать в форму телефон, электронную почту, пароль, нажать на кнопку «Войти».

- Найти сумму задолженности, нажать на кнопку «Пополнить баланс».

- Согласиться с условиями оплаты, нажать на кнопку «Оплатить».

- Вписать в форму номер банковского пластика, срок его действия, ФИО владельца карты.

Теперь потребитель должен проверить введенные данные, нажать на кнопку «Оплатить». Нужная сумма финансов моментально будет списана с его счета.

Что такое расчетный счет?

Расчетный счет – это счет в банке, который используется для проведения каких-либо финансовых операций, не связанных с хранением на нем денежных средств и начислением процентов. Расчетный счет может быть открыт индивидуальным предпринимателем или юридическим лицом для:

- расчетов с контрагентами;

- уплаты взносов в государственный бюджет;

- получения оплаты от клиентов;

- выплаты заработной платы работникам и т.д.

Под расчетным счетом понимается некое хранилище денег предпринимателя. Они сконцентрированы в одном месте, но при необходимости он всегда может воспользоваться ими для проведения безналичной транзакции. Осуществление операций возможно только на основании распоряжения владельца счета.

У одного бизнесмена может быть открыто одновременно несколько расчетных счетов, каждый из которых будет обладать уникальным сочетанием цифр. Именно эта числовая комбинация необходима для того, чтобы деньги, которые отправил контрагент, поступили именно той организации, которой они предназначались.

Структура банковского счета

Расчётный счёт представляет собой 20 цифр, каждая из которых имеет своё предназначение. Все числа, входящие в номер, разделены на группы. Отдельная группа отражает некую характеристику счёта. При этом внешне счёт на платёжном документе или в реквизитах компании выглядит как одно длинное число без каких-либо пробелов или точек.

Если рассматривать значение счёта, то удобнее это сделать с разбивкой номера на группы: 111.22.333.4.5555.6666666. Каждый раздел имеет своё определение:

- 111 — счёт 1-го порядка банковского баланса (по этим цифрам можно узнать, кто открыл счёт и для каких целей);

- 22 — счёт 2-го порядка банковского баланса (цифры дают понять специфику деятельности владельца счёта);

- 333 — валюта, в которой хранятся средства на счету;

- 4 — проверочный код;

- 5555 — комбинация, означающая отделение банка, в котором открыт счёт;

- 6666666 — порядковый номер счёта в банке.

Банковские счета открываются физическим лицам, различным организациям и государственным структурам. Поэтому комбинации номера счёта встречаются самые разные

Важно не ошибиться цифрами при отправке платежа, иначе средства уйдут другому адресату. Какие же могут быть комбинации из чисел внутри одного счёта? Об этом мы рассказываем чуть ниже

Зачем ФЛС нужен?

Номер присваивается помещению для отслеживания всех имущественных или технических изменений, связанных с жилплощадью. Копия ФЛС, т.е. выписка по состоянию счета, всегда берется на определенный период — например, на период 1 месяц до момента обращения. Копия ФЛС требуется в следующих ситуациях:

- Проверка задолженности по ЖКУ;

- Подтверждение владения квартирой (в документе всегда указывается, кому принадлежит собственность и кто прописан в помещении);

- Для проверки характеристик состояния счетов по ЖКХ;

- Для проверки состояния жилья, а также материальных удобств: находится ли дом на постановке в очередь капитального ремонта, собираются ли его сносить, имеется ли проводка газа/воды и т.д.;

- Распределение долей при делении имущества — например, при разводе или получении наследства.

Во всех этих случаях требуется копия ФЛС. Сам лицевой счет в данном случае служит в качестве хранилища информации, своеобразного реестра всех ключевых сведений о жилье. В простом, можно сказать, бытовом применении документ полезен в первую очередь для оплаты жилищно-коммунальных услуг. Технические и правовые аспекты обладают в данном случае второстепенным значением.

Как узнать долг по квартплате по лицевому счету

По идентификатору на жилье владелец уточняет состояние платежей за использованные ресурсы.

Возможностей узнать задолженность несколько:

- в управляющей компании (по телефону или при личной встрече со специалистом);

- через Сбербанк-онлайн (выводится при заполнении формы в разделе «Платежи и переводы»);

- в офисе кредитной компании;

- на ресурсе PGU.MOS (для жителей Москвы);

- в платежной системе ЯндексДеньги;

- на сервисе a-3.ru;

- через портал Госуслуги;

- на частном интернет-сервисе peney.net;

- на прочих ресурсах.

Таким образом, все больше фирм присоединяются к интернет-порталам, чтобы дать пользователям жилой недвижимости возможность погасить долги удобным для них способом. Достаточно знать лицевой счет, чтобы внести плату за коммунальные услуги.

Открытие и ведение л/с

Открытие лицевого счета осуществляется сотрудниками банков или организациями, оказывающими различные услуги. Один из наиболее известных типов документов — лицевой счет плательщика за услуги ЖКХ. Но на этом сфера применения счетов не ограничивается.

Для организации

Чтобы открыть лицевой счет для организации, помимо заявления придется предоставить значительный перечень документов. В основные из них входят:

- Уставные бумаги компании.

- Выписка из реестра юридических лиц.

- ИНН и ОГРН.

- Паспорт заявителя.

Отметим, что отдельные банковские структуры требуют плату за открытие лицевого счета для организаций.

Для физического лица

Физическому лицу открыть счет такого класса гораздо проще. Для этого потребуется предоставить обычный гражданский паспорт, ИНН и соответствующее заявление. После заключения договора, на что потребуется буквально 20–30 минут, сотрудник организации вносит все сведения в базу и выдает клиенту всю информацию по реквизитам, после чего вы можете пользоваться вашим счетом как угодно, даже взять деньги в долг в МФО.

Лицевой счет в организации

Лицевой счет в организации – это такой документ, который выдается бухгалтерией организации.

В нем отражаются все данные о работнике, в том числе сведения о начислениях и различных отчислениях.

Обычно лицевой счёт — бланк, составленный по форме унифицированной Т-54.

Ведением и оформлением лицевого счёта занимается бухгалтерия.

По сути, вышеуказанный документ удостоверяет тот факт, что лицо действительно работает в организации. Он составляется, когда работник только пришел в организацию или же в начале каждого года на уже работающее лицо.

Лицевой счет состоит из основного листа и таблицы (как приложения к нему).

В основном листе указываются название организации, ее структурное подразделение, дата открытия счета, номер документа, а также данные о лице, принятом на работу (ФИО, дата рождения, код места жительства, семейное положение, наличие детей, номер как плательщика налогов, номер СНИЛС и другое).

Таблица содержит в себе данные: об отметке приема на работу (время), условиях труда, отпуске, оплате, различных изменениях в трудовой деятельности, профессии, заработанной плате, отработанных часах, различных удержаниях и др.

Как закрыть

Есть всего два логичных способа завершить обслуживание — по инициативе владельца р/с или самой кредитной организации.

Давайте рассмотрим обе.

Блокировка, расчет и закрытие расчетного счета

Есть три причины, по которым это может произойти:

- нет остатка более 2 лет;

- не было ни одной операции за последние 2 года;

- были обнаружены какие-либо признаки нарушений законодательства, отмывания финансов, незаконной деятельности или терроризма.

В любом случае собственника предупреждают о том, что произошло с его р/с.

Закрытие пользователем

Если на совете директоров было принято такое решение, то представитель ООО или ИП отправляется с заявлением в офис банка и выполняет простые действия:

- подает заявку;

- оплачивает задолженности за услуги кредитной организации, если они есть;

- сдает чековую книжку и корпоративные карты, если они были на руках;

- выводит остаток средств на другие счета или получает наличными;

- забирает справку о том, что р/с закрыт, а банковская сфера не имеет к нему претензий.

Вся процедура может занимать до 7 рабочих дней. Если нужно сделать это быстрее, рекомендуем заранее переправить деньги или вывести их. Стоит оставить там только сумму, достаточную для оплаты комиссии.

Существует еще расторжение договора из-за банкротства, но там всем занимается управляющий, специально нанятый для завершения всех дел неактивной фирмы.

Расчётный счёт для физического лица

Р/с представляет собой учётную запись, формируемую физлицом при занятии предпринимательской деятельностью. Данный финансовый инструмент необходим в следующих случаях:

- Сохранение капитала.

- Оплата банковских услуг.

- Проведение расчётов между другими лицами.

- Получение денежных средств от клиентов.

Пользователями расчётных счетов являются индивидуальные предприниматели, юридические лица и организации. Реквизиты доступны для всех.

Р/с, открытые физическими лицами, именуют текущими. Номер состоит из 20 цифр. По трём первым комбинациям легко определить назначение финансового инструмента. 408 – оплата процентов по кредитным договорам, 423 – совершение депозитных операций.

Важно! Одно физическое лицо может быть владельцем нескольких счетов, открытых в различной валюте: рубли, доллары, евро.

Расчётный счёт у каждого физлица индивидуальный и несвязан с номером пластиковой карты или номером договора о вкладе или кредите.

Чтобы оперировать денежными средствами, находящимися в банке, достаточно знать номер пластика. Когда заходит речь о совершении взаимных расчётов между ИП и контрагентами, поставщиками и клиентами, нужен номер р/с. Его можно посмотреть в договоре в нижней части или в конверте с картой. Он прописывается там, где указана фамилия, имя и отчество.

Двадцатизначный номер р/с можно увидеть в квитанции об оплате, осуществлённой посредством пластиковой карточки. Надёжный способ получения информации – обращение в отделение Сберегательного банка, также можно сделать звонок на горячую линию или воспользоваться интернет-банкингом.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

Где используется лицевой счет

Лицевой счет присваивается каждому лицу при его регистрации в реестре учреждения. Это могут быть социальные, налоговые другие государственные структуры. Лицевой счет также применяется в страховании, банковских и финансовых учреждениях. Рассмотрим несколько областей применения лицевого счета:

У налогоплательщика лицевой счет содержит учет по начислениям с заработной платы, и другим выплатам. При этом все операции по лицевому счету осуществляются по специальной классификации банка. Каждая статья проведенной операции обозначается уникальным кодом.

Для налогового органа лицевой счет является регистром аналитики и учета операций по уплате налоговых сборов.

Для Пенсионного фонда лицевой счет – это обобщение сведений о поступлении пенсионных взносов и прочая идентификационная информация о застрахованном лице. При этом каждый отдельный номер лицевого счета имеет особую часть — раздел о поступлениях страховых вложений для накопления трудовой пенсии.

Таким образом, лицевые счета ведутся не только в финансовых, страховых организациях, но и в налоговых инспекциях, предприятиях коммунального обслуживания, а также в органах государственной власти (например, в Федеральном казначействе).

Возможность раздела

Для разделения лицевого счёта по оплате коммунальных услуг нужно обладать таким правом. Им могут воспользоваться только официальные владельцы и совладельцы недвижимости. При этом сама процедура для приватизированного жилья не представляет никаких особых трудностей и оформляется довольно быстро.

Ещё одной категорией граждан, имеющей право на раздел лицевого счета, являются участники отношений по договору о социальном найме. Однако для них есть ряд условий и требований. Обращаясь к действующим нормам российского законодательства, в частности к Жилищному кодексу Российской Федерации, установлено, что семьи, живущие в одном жилом помещении, полученном по договору о социальном найме, не имеют права заключать между собой какие-либо договора. При этом это условие не меняется даже тогда, когда оформлен официальный супружеский развод. Проживая с бывшей семьёй в одной квартире, разведённый супруг не может претендовать на раздел лицевого счёта, чтобы оплачивать свою долю отдельно.

Несмотря на стол жесткие правила, обходной путь всё-таки существует. Супружеские взаимоотношения никоим образом не влияют на обязанности и прав перед государством. Каждый человек вправе претендовать на самостоятельную оплату своей доли, неся ответственность только за неё. Иными словами, при необходимости раздела лицевых счетов, в муниципальном жилье необходимо составлять соглашение с муниципальным органом. При этом для приватизированного жилья нужно попросту написать заявление в управляющую компанию.

Что входит в ЖКУ?

В ваши ежемесячные счета за жилищно-коммунальные услуги, или ЖКУ, могут входить:

- единый платежный документ (ЕПД), включающий в себя счет за большинство жилищно-коммунальных услуг. Подробнее о том, как пользоваться ЕПД, вы можете прочитать в нашей инструкции;

- квитанция за электроэнергию;

- квитанция за газ, если вы оплачиваете его по счетчику;

- квитанция за домашний телефон. В нее же может быть включена плата за телевидение или интернет, если эти услуги предоставляет вам Московская государственная городская сеть (МГТС).

- вы можете также получать отдельную квитанцию за коммунальные услуги от своей управляющей компании, если плата за ЖКУ для вашего дома рассчитывается через нее, а не через центры «Мои документы».

Как оплачивать ЖКУ, если я получаю не ЕПД?

Единый платежный документ (ЕПД) получают жители тех домов, для которых жилищно-коммунальные услуги (ЖКУ) рассчитывают через центры «Мои документы».

В остальных случаях за прием оплаты ЖКУ отвечает ваша управляющая компания, контакты которой вы можете найти на портале «Дома Москвы».

Как оплатить услуги МГТС?

Проверьте баланс домашнего телефона МГТС на mos.ru. Если баланс положительный, это означает, что у вас нет задолженности и нет необходимости оплачивать услуги. По желанию вы можете пополнить баланс на любую сумму, которая перейдет в аванс. Если баланс отрицательный, это значит, что нужно оплатить отображенную сумму, либо больше — остаток зачислится в аванс.

Пополнить баланс домашнего телефона МГТС можно также на mos.ru. Для этого на странице услуги нужно ввести номер телефона и номер квартиры. При вводе новой пары сервис предложит сохранить данные в личном кабинете, чтобы в следующий раз можно было выбрать их из предложенного списка.

Счет за домашний телефон от МГТС нужно оплатить до 20-го числа месяца, следующего за расчетным.

Как проверить долги за ЖКУ?

Если вы получаете единый платежный документ (ЕПД):

- запросите ЕПД за интересующий вас месяц на портале mos.ru;

- оформите справку об отсутствии задолженности (если долги все-таки есть, то их укажут в этой справке) на портале mos.ru или обратитесь для ее оформления в один из центров «Мои документы».

Если вместо ЕПД вы получаете другую квитанцию за жилищно-коммунальные услуги (ЖКУ):

за прием оплаты ЖКУ отвечает ваша управляющая компания. Ее контакты вы можете найти на портале «Дома Москвы».

В чем сущность лицевого счета?

Чтобы выделить разницу, рассмотрим, что такое лицевой счет в банке. Это аккаунт (цифровой номер), который получает физическое лицо после прохождения установленных процедур и заключения договора. Назначение — аналитический учет денежных операций, которые проводятся при сотрудничестве с контрагентами.

Для перевода денег на этот аккаунт в реквизитах прописывается номер расчетного счета, и только после поступления денег банковское учреждение зачисляет их на лицевой.

Также под лицевым счетом понимается:

- Часть расчетного счета (с 14 по 20 цифру).

- Аккаунт, открытый физлицом (до востребования или сберегательный).

- Счет с возможностью дистанционного обслуживания. Подходит для физлиц, но без права проведения транзакций с контрагентами.

Что такое лицевой счет в банке с позиции возможностей? Он позволяет:

- Переводить средства юрлицам (банковскому учреждению в том числе).

- Хранить личные накопления.

Его нельзя применять для ведения бизнеса (коммерческой деятельности).

В чем разница?

Если рассматривать разницу услуг, стоит выделить ряд моментов:

- Лицевой:

- Не подходит для проведения операций, подразумевающих перевод и получение средств от других лиц.

- Применяется для решения персональных задач — оплата связи, коммунальных услуг, управление деньгами на других аккаунтах.

- Открывается физическими лицами.

- Расчетный:

- Необходим для проведения операций, связанных с бизнес-деятельностью.

- Позволяет отправлять и получать платежи с других аккаунтов банка.

- Предназначен для юрлиц и ИП.

- Может использоваться, как лицевой счет — для оплаты услуг, товаров или хранения средств.

- Открывается только в банке, в то время, как лицевой аккаунт часто присваивается клиенту и в других организациях (страховые компании, мобильные операторы и прочие).

Расчетный счет

Расчетный счет и корреспондентский счет – разница в этих двух понятиях немалая, несмотря на то, что имеют они схожую специфику. Чтобы понять, в чем заключаются отличия, нужно подробно рассмотреть их определения.

Итак, расчетным счетом (текущим, чековым или до востребования) является учетная запись, которая используется финансовым учреждением для учета денежных операций конкретного клиента. Его состояние на текущий момент – это сумма денежных средств, которые принадлежат этому клиенту. Для получения пассивного дохода (т.е. процентов) или для накапливания сбережений его не используют.

Основное его предназначение – создание быстрой и надежной возможности входа к денежным средствам по первому требованию. Доступ можно осуществить посредством различных каналов передачи распоряжений.

В одном финансовом учреждении клиент может иметь несколько расчетных счетов (например, для разных валют или в зависимости от целевого назначения денег).